数据来源:FDA官方网站,统计日期截至2018年12月24日

1、未受中美贸易战影响,ANDA批文大爆发

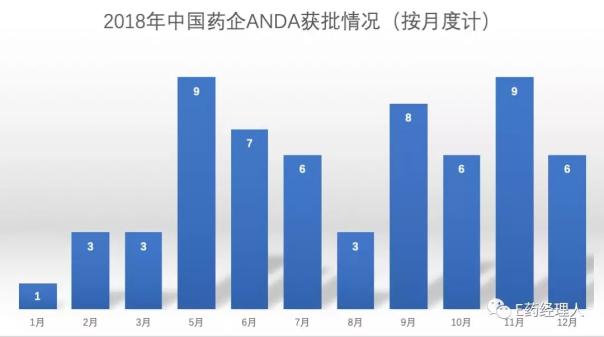

2018年,中美贸易战被认为是全年发生的最大一起& 黑天鹅事件& ,包括临近岁末的一起& 301报告& 直指中国风险投资严重影响美国生物医药资产安全,种种紧张的气氛多多少少也使得中国医药产业中人心惶惶。但是,从过去一年的数字来看,中国制药企业在美ANDA申报并未受太大影响。

从总数量上来看,全部申报ANDA正式文号共计为77个。而2018年截至12月24日FDA一共批准的ANDA文号则是790个。这意味着,美国今年新批准的ANDA品种中,将近10%来自中国制药企业。

数据来源:FDA官方网站,统计日期截至2018年12月24日

1、未受中美贸易战影响,ANDA批文大爆发

2018年,中美贸易战被认为是全年发生的最大一起& 黑天鹅事件& ,包括临近岁末的一起& 301报告& 直指中国风险投资严重影响美国生物医药资产安全,种种紧张的气氛多多少少也使得中国医药产业中人心惶惶。但是,从过去一年的数字来看,中国制药企业在美ANDA申报并未受太大影响。

从总数量上来看,全部申报ANDA正式文号共计为77个。而2018年截至12月24日FDA一共批准的ANDA文号则是790个。这意味着,美国今年新批准的ANDA品种中,将近10%来自中国制药企业。

从申报企业来看,今年也是颇为热闹。一方面,老玩家依然存在,代表性的仍然是人福药业、华海药业、石药欧意、恒瑞医药、南通联亚等几家中坚力量。近几年来,这几家公司基本上已实现了持续的ANDA文号流,并且每年的数量基本稳定。今年唯一实现小爆发的是人福医药。2017年人福医药获批的品种是有三个,而今年则是以13个品种获批排在所有公司首位。除了5个品种由子公司宜昌人福申报之外,其余的产品均为人福药业在海外收购的Epic以及Puracap两家子公司完成。

而另一方面,新入局公司的表现同样颇为亮眼。例如东阳光药。实际上,将东阳光药定义为新入局者似乎有些不妥,毕竟,2014年东阳光药就递交了美国市场普拉格雷首仿药的ANDA申请,这是东阳光药拿下的第一个美国首仿ANDA,也是国内首个美国首仿ANDA。只是,一直以来颇为低调的东阳光药并未有太多声音发出。而2018年,东阳光药则突然爆发,从5月份到12月份,接连斩获12个ANDA文号。

有的企业则是在2018年才迎来了自己企业历史上真正意义上的第一个ANDA,例如海南普利制药。其于2018年3月份获批左乙拉西坦注射液的仿制药申请,这是一种抗癫痫药物。目前美国市场该产品近三年保持在5000万美元左右的销售规模,有10家公司在售该产品,据测算,假设按10%的市场份额计算,这一产品未来将为普利制药每年带来1600万元净利润。而该产品在国内目前只有一家原研产品在售,市场竞争格局对其则更为有利。

令人略感意外的则是以岭药业。作为一家以中药为主营业务的企业,以岭药业2018年在美国先后拿下了5个ANDA文号。显然,以岭药业的国际化路线,还是试图以化药打开,其优势所在的中药领域非其首选。资料显示,以岭药业目前已经制定了& 转移加工—仿制药—专利新药& 三步走的化药发展战略,并且组建了国际化的生产、质量、营销以及管理队伍。

2、首仿药再现与反哺国内市场

2018年另外一点值得关注的是,已经几年未曾出现的ANDA首仿药再次出现。这次的主角,是恒瑞。

从仿制药申报的角度而言,首仿的意义无疑十分重要。一方面,由于FDA认为首仿药对于公共卫生具有非常重要的意义,因此一般会对首仿药进行优先审评;另一方面,著名的Hatch-Waxman法案规定,专利挑战成功的首仿药将拥有180天的市场独占期,且可以以新药约50%-80%的价格销售。

FDA官方网站显示,2018年2月26日,恒瑞医药& 吸入用地氟烷& 的ANDA获得批准。这也是恒瑞医药自环磷酰胺之后在美国上市的第二个、2018年以来的第一个首仿药。而截至8月份,FDA一共批准的首仿药也仅为36个。

尽管抢得首仿之后会有诸多好处,但能抢到首仿却十足不易,其不仅需要提前规划,投入也比一般仿制药要多,并且随时会有原研药的诉讼风险。对于企业还要求充分规划和调查药物的市场规模、竞争态势以及上市后的市场可行性。

具体到恒瑞的首仿品种,由于地氟烷属于吸入制剂,需要原料和装置捆绑申请,因此开发难度很大,在美国市场也仅有百特的原研产品在1992年获批上市销售,仿制厂家极少。恒瑞医药公告显示,其在地氟烷研发项目上已投入研发费用约3020万元人民币。

在所有申报美国ANDA的企业中,恒瑞是其中的一类代表。即在美国有能力建立起销售网络,或是能够确保产品能产生实际销售,对公司扩展海外市场形成实质性影响。在品种的布局上,其往往选择的也是开发难度较高、市场空间较大的高质量品种。近几年来,其申报品种逐渐向高壁垒高收益转型的趋势已经十分明显。

但与此同时,并非所有企业申报ANDA都是真正为了开拓国际市场,借助政策的优势,拿到FDA的& 认证& ,转而反哺国内市场是一个更为现实与普遍的道路。代表性的,是当前国内近两年一直备受关注的一致性评价政策。

2016年9月14日,原CFDA发布的& 仿制药质量和疗效一致性评价有关政策解读& 专门对& 视同& 通过一致性评价的两种情况进行了解释。一是在中国境内用同一条生产线上市并在欧盟、美国或日本获准上市的药品;二则是国内药品生产企业已在欧盟、美国获日本获准上市的仿制药。这就使得国内企业在美国申报ANDA继而转报国内一致性评价,成为了一条现实可行的路径,并且确实有越来越多的企业开始沿着这样一条路径开始付出实际行动。

华海药业是其中的典型代表之一。作为在海外市场打造已经颇为成熟且有稳定产品流的公司,华海药企近年来ANDA获批数量已经进入井喷期,并且成为美国仿制药市场的重要供应商之一,但通过优先审评通道回归国内市场,也是目前华海已经成功打通的一条路,其已经有6个品种进入国内拟优先审评药品目录,获批后即可视为通过一致性评价。

但值得注意的是,并非所有的品种都能通过此种途径获得在国内市场的红利,尤其是一些竞争本就比较激烈的品种,例如氨氯地平。今年获批ANDA的也有此品种,但资料显示,2016年后启动BE研究但未以新分类申报上市或一致性评价的厂家超过50家,目前通过一致性评价厂家有5家,而正在申报一致性评价的企业多达15家。因此即便是通过申报ANDA回国转报一致性评价,也不一定能够取得理想结果。

从申报企业来看,今年也是颇为热闹。一方面,老玩家依然存在,代表性的仍然是人福药业、华海药业、石药欧意、恒瑞医药、南通联亚等几家中坚力量。近几年来,这几家公司基本上已实现了持续的ANDA文号流,并且每年的数量基本稳定。今年唯一实现小爆发的是人福医药。2017年人福医药获批的品种是有三个,而今年则是以13个品种获批排在所有公司首位。除了5个品种由子公司宜昌人福申报之外,其余的产品均为人福药业在海外收购的Epic以及Puracap两家子公司完成。

而另一方面,新入局公司的表现同样颇为亮眼。例如东阳光药。实际上,将东阳光药定义为新入局者似乎有些不妥,毕竟,2014年东阳光药就递交了美国市场普拉格雷首仿药的ANDA申请,这是东阳光药拿下的第一个美国首仿ANDA,也是国内首个美国首仿ANDA。只是,一直以来颇为低调的东阳光药并未有太多声音发出。而2018年,东阳光药则突然爆发,从5月份到12月份,接连斩获12个ANDA文号。

有的企业则是在2018年才迎来了自己企业历史上真正意义上的第一个ANDA,例如海南普利制药。其于2018年3月份获批左乙拉西坦注射液的仿制药申请,这是一种抗癫痫药物。目前美国市场该产品近三年保持在5000万美元左右的销售规模,有10家公司在售该产品,据测算,假设按10%的市场份额计算,这一产品未来将为普利制药每年带来1600万元净利润。而该产品在国内目前只有一家原研产品在售,市场竞争格局对其则更为有利。

令人略感意外的则是以岭药业。作为一家以中药为主营业务的企业,以岭药业2018年在美国先后拿下了5个ANDA文号。显然,以岭药业的国际化路线,还是试图以化药打开,其优势所在的中药领域非其首选。资料显示,以岭药业目前已经制定了& 转移加工—仿制药—专利新药& 三步走的化药发展战略,并且组建了国际化的生产、质量、营销以及管理队伍。

2、首仿药再现与反哺国内市场

2018年另外一点值得关注的是,已经几年未曾出现的ANDA首仿药再次出现。这次的主角,是恒瑞。

从仿制药申报的角度而言,首仿的意义无疑十分重要。一方面,由于FDA认为首仿药对于公共卫生具有非常重要的意义,因此一般会对首仿药进行优先审评;另一方面,著名的Hatch-Waxman法案规定,专利挑战成功的首仿药将拥有180天的市场独占期,且可以以新药约50%-80%的价格销售。

FDA官方网站显示,2018年2月26日,恒瑞医药& 吸入用地氟烷& 的ANDA获得批准。这也是恒瑞医药自环磷酰胺之后在美国上市的第二个、2018年以来的第一个首仿药。而截至8月份,FDA一共批准的首仿药也仅为36个。

尽管抢得首仿之后会有诸多好处,但能抢到首仿却十足不易,其不仅需要提前规划,投入也比一般仿制药要多,并且随时会有原研药的诉讼风险。对于企业还要求充分规划和调查药物的市场规模、竞争态势以及上市后的市场可行性。

具体到恒瑞的首仿品种,由于地氟烷属于吸入制剂,需要原料和装置捆绑申请,因此开发难度很大,在美国市场也仅有百特的原研产品在1992年获批上市销售,仿制厂家极少。恒瑞医药公告显示,其在地氟烷研发项目上已投入研发费用约3020万元人民币。

在所有申报美国ANDA的企业中,恒瑞是其中的一类代表。即在美国有能力建立起销售网络,或是能够确保产品能产生实际销售,对公司扩展海外市场形成实质性影响。在品种的布局上,其往往选择的也是开发难度较高、市场空间较大的高质量品种。近几年来,其申报品种逐渐向高壁垒高收益转型的趋势已经十分明显。

但与此同时,并非所有企业申报ANDA都是真正为了开拓国际市场,借助政策的优势,拿到FDA的& 认证& ,转而反哺国内市场是一个更为现实与普遍的道路。代表性的,是当前国内近两年一直备受关注的一致性评价政策。

2016年9月14日,原CFDA发布的& 仿制药质量和疗效一致性评价有关政策解读& 专门对& 视同& 通过一致性评价的两种情况进行了解释。一是在中国境内用同一条生产线上市并在欧盟、美国或日本获准上市的药品;二则是国内药品生产企业已在欧盟、美国获日本获准上市的仿制药。这就使得国内企业在美国申报ANDA继而转报国内一致性评价,成为了一条现实可行的路径,并且确实有越来越多的企业开始沿着这样一条路径开始付出实际行动。

华海药业是其中的典型代表之一。作为在海外市场打造已经颇为成熟且有稳定产品流的公司,华海药企近年来ANDA获批数量已经进入井喷期,并且成为美国仿制药市场的重要供应商之一,但通过优先审评通道回归国内市场,也是目前华海已经成功打通的一条路,其已经有6个品种进入国内拟优先审评药品目录,获批后即可视为通过一致性评价。

但值得注意的是,并非所有的品种都能通过此种途径获得在国内市场的红利,尤其是一些竞争本就比较激烈的品种,例如氨氯地平。今年获批ANDA的也有此品种,但资料显示,2016年后启动BE研究但未以新分类申报上市或一致性评价的厂家超过50家,目前通过一致性评价厂家有5家,而正在申报一致性评价的企业多达15家。因此即便是通过申报ANDA回国转报一致性评价,也不一定能够取得理想结果。